いざというときに備えて カードローンを契約しておくと安心です

カードローンの利用に慣れてくると緊張感がなくなりやすいので、定期的に返済シミュレーションをするのがおすすめです。また、カードローン会社によっては、返済日のメール通知サービスを行っています。自分で管理すると忘れてしまう方は、このようなサービスを利用してみてください。なお、返済忘れを防ぐために口座振替が利用できる金融機関もあるので、こうしたサービスを利用するのもひとつの方法です。

信用情報機関とは、金融機関からカードローンでの借入の情報や、個人のクレジットカードの使用履歴などを収集し、管理する組織です。こういった金融取引の情報を信用情報といい、信用情報機関は信用情報を各金融業者に提供することによって、過剰な貸付を防ぐ役割を果たしています。

しかし、今はカードローンに関する法整備や業界の健全化が進んでいます。強引な取立など乱暴なイメージは違法な金融業者のものであり、カードローンのことではありません。

住宅ローンや教育ローンなどを組もうとするときに、カードローンの借入残高のために審査に通らないのでは…と心配する人は多いようです。マイホームはもちろんのこと、子供の教育に関わる費用といったものであれば、ローン審査に通るかどうかは大きな問題でしょう。それだけに、カードローンの契約や借入残高が審査に影響しないかどうか、気になるのは当然かもしれません。気になる場合は、契約中のカードローンの借入れをすべて返済し、解約しても問題がないのであれば、それも済ませてからほかのローンを申し込むといいでしょう。しかし、そうしたからといって、審査に通るとは限らないことは知っておきましょう。

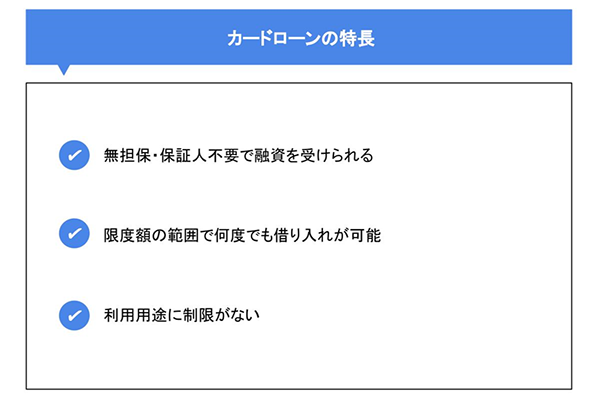

カードローンの代表的なメリットは以下の3点です。

カードローンとクレジットカード付帯のキャッシング、フリーローンには、それぞれ次のような違いがあります。それぞれの特徴を把握して、自分に適したものを選びましょう。

たとえば、旅行先でお金が足りなくなったり、夜遅くにお金が必要になったときでも、身近に提携ATMがあれば借入することができます。いざというときに備えて、カードローンを契約しておくと安心です。

カードローンを借りるかどうかを決める際の判断材料の一つとして、ぜひご活用ください。

そもそも、カード付帯のキャッシング機能の場合は15.0%や18.0%が一般的で、カードローンの金利のほうが、低く設定される傾向があります。しかも、カードローンは「お金を借りること」に特化した商品ですので、条件を満たせば「一定期間金利がゼロになる」というサービスを提供している会社もあります。このように考えると、「カードローンは金利が高い」とは、一概にいえないということが分かるのではないでしょうか。

カードローンを持っていることによって、気持ちが大きくなり、どうしても必要でない借金でもついつい利用してしまう可能性もあり、デメリットの助長となってしまう場合もあります。

金融機関はカードローンなどの金融サービスを契約する際に審査を行っており、その際に信用情報が照会されます。他社ですでに多額の借入がある場合や、返済の遅延などがある場合は、それらの情報が審査に影響を及ぼす可能性があります。照会した信用情報の内容によっては、審査に通らないこともあります。

カードローンは、残高スライドリボルビングで返済できるものが多くなっています。借り入れ残高によって毎月最小の返済額がスライドしていくのが、残高スライドリボルビングの大きな特徴です。

横浜銀行カードローンは、横浜銀行が提供しているカードローンになります。

横浜銀行は日本最大の地方銀行であり、神奈川県民であればよく馴染みのある銀行ですね。

住宅ローンや自動車ローンのような「目的別ローン」とは異なり、カードローンで借りたお金は、基本的に使い方が自由です。また、利用限度額の範囲内であれば何度でも借入れ(キャッシング)が可能です。基本的に、金利は利用限度額によって異なります。限度額が大きくなるほど金利は低くなる傾向にあります。

カードローンの利用で最も避けるべきなのが、「借りたり返したりを繰り返すことで、借入れが当たり前になってしまう」という状況に陥ること。カードローンの利用に慣れすぎると、「今いくら借りているのか」ではなく、「あといくら借りられるのか」に意識が向いてしまうことさえある。